我们这一章叫重新认识市场,前面几节课我们讲了股票投资的优势和中国股市的特色,又站在投资的角度说了下目前主要的投资逻辑,这节课我将给大家讲下股票投资未来有何发展趋势?

刻舟求剑的故事,相信大家都不陌生,它提醒我们要与时俱进,不要沉迷于过去,股票投资也是如此。过去中国的股市很不成熟,追涨杀跌、内幕坐庄等时有发生,收益还很高,但现在很多都已经销声匿迹了,听消息、追涨杀跌的投资者往往也落得一身亏损。随着股市内部机制的不断改革完善,和外资引入国际化程度的提高,A股也在逐渐走向成熟,相应的未来股票投资也将呈现新的趋势。主要有四个趋势。今天我们先讲两大趋势,价值投资和市场行情结构化。

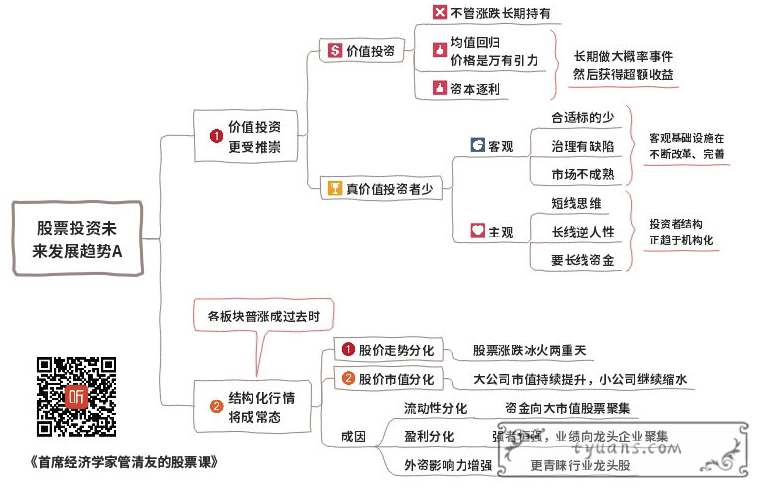

第一个趋势就是投资理念将更注重价值投资。

这些年,巴菲特所代表的价值投资理念受到很多人的推崇。然而可惜的是,一方面由于市场机制仍有很多不成熟之处,A股市场有效性很弱,导致短期投机仍然有利可图。另一方面,很多跟风标榜实行价值投资理念的投资者,在实践中却并没有那样做。也就是说,实际上,价值投资理念一直都没有在实践中很好的得到贯彻。但未来,可能就不一样了。

我们先来说下,什么叫价值投资。很多人误以为选个股,然后丢在那;或者即使亏了很多,也不卖,坚定地括着,等个几年,这就叫价值投资。其实,这种认识是错的。价值投资的本质是均值回归和资本逐利。哪里赚钱,钱就会去哪里。所以长期来看,股票的价格总是围绕着价值波动。

具体来说,当股票价格涨幅过高时,未来的潜在回报不够,风险大于收益,就吸引不了新的跟随者,老的投资者也会逐渐离场,导致推动股票上涨的动能发生改变,价格回归;相反如果跌幅过大,超跌的股票也会机会大于风险,股价就会反弹。树不会长到天上,18层地狱下面也不会还有18层,即使可能有,也是小概率事件。我们本身就是要长期做大概率事件,然后获得超额收益。

那为什么现在真正的价值投资者这么少呢?有两方面原因,一个客观,一个主观。

客观原因有3点:一是适合价值投资的标的不多,2018年前A股的估值整体偏高, 2015年时创业板估值高峰甚至高达140倍以上,而同期美国纳斯达克指数的估值只有20多倍。但现在两者估值已经交叉趋同了,都在20多倍左右;二是上市公司治理结构缺陷很多,股市成为捞金的工具,劣质公司退市难,分红机制也不完善,现金股利低,投资者们只能去谋取低买高卖的差价。而现在,退市制度在逐渐完善,长生生物假疫苗事件后也增加了很多市场类指标和公共安全类标准,中弘股份近期因为收盘价连续20日低于1元,成为首个因市场指标而退市的股票;三是中国市场不成熟,波动率换手率高。很多我们在第二节课时都有讲过,不过有个明显的趋势是,股市的客观基础设施正在经历不断改革,往正确的方向走。比如退市制度的完善、长线资金的引入,甚至习主席直接宣布在上交所另起炉灶建立科创板,试点注册制。这标志着两年来的注册制改革有了实质性的进步,而且试点成功后,将会倒逼股市其他板块的内在机制趋于完善,股市资源配置和价格发现的功能将更加有效,价值投资的土壤也因此会更加丰沃

另一个是主观原因,也有三点。一是投资者不成熟,容易用短期股价涨跌来衡量公司业绩。二是价值投资长期业绩有保障,却无法保障短期业绩。这是个逆人性的长期旅途,而大多数人都是期望一夜暴富,过度自信、喜欢从众、不接受亏损失败的。三是价值投资需要长线资金和长期考核机制。如果投到股市的资金,动不动就需要拿出来用下,那又怎么去做价值投资呢?但现在,股市长线资金在不断引入,投资者结构也逐渐趋于机构化,价值投资理念未来将得到很大的落实。

第二个趋势是市场行情将呈现结构化。所谓的结构化行情就是过去各板块普涨的局面没有了,每次只有部分板块上涨,而大多数股票板块只跟着小涨或者干脆就不涨,这一特征在近两年股市中已经体现得非常明显,未来股市行情的结构化将成为常态,具体来说,会体现为两点:

一是股价走势的分化:股票的表现出现冰火两重天。2016年年初初至今,以沪深300为代表的大盘股取得的收益远超创业板指。从股票涨跌数量来说,16年和17年全年上涨的股票占比仅30%,而18年截至目前[d1], 3558只股票仅有332只上涨,占比只有9%。

二是股票市值的分化。大公司的市值持续提升,小公司的市值继续缩水。我们以年日均市值排序,最大的前十只股票的平均市值,在16年时是0.9万亿元,17年1.1万亿元,18年至今已经1.2万亿元了。相反,年日均市值低于50亿元的小市值股票,16年有623只,占比20%, 17年有1033只,占比30%, 18年至今已经有1627只,占比46%了。市值分化趋势非常明显。

那为什么会出现结构性分化呢?原因主要三个:

是流动性出现分化,资金更多向大市值股票聚集。以前A股流动性并不是问题,但现在整体资金偏紧,部分股票日均成交额开始低于1000万元甚至低于500万元,比如低于500万元的,过去十年都几乎没有过,但今年就已经有8只了。并且,流动性最好的股票,其流动性还会继续提升。未来,随着股市机制的不断健全,A股可能会像港股那样出现大批僵尸股,而这些大概率会出现在小市值股票里。

二是盈利出现分化,业绩更多向龙头企业聚集。经济下行压力大时,龙头企业风险抵抗能力更好,而非龙头企业就会弱很多。我和我的团队研究了一下相关数据,18年三季度上市公司的盈利增速明显下滑,A股所有公司的净利润增速从二季度的14%下降到三季度的10%,而沪深300代表的行业龙头净利润增速从12%下降到10%,下降幅度小于整体水平,这说明了在经济下行压力大时,龙头企业的业绩相对会更抗跌,行业内的盈利会更多向龙头聚集。强者恒强,推动行业集中度提升。

三是外资影响力逐渐增强。近年来,股市不断引入外资,实际上在这种对外开放中,A股的生态已经潜移默化有所改变。境外投资者对A股相对不熟悉,而行业龙头股在公司治理、信息披露和财务规范等方面都要更优秀些,审视下也就更偏好龙头股。未来随着外资的进一步引入,这种影响力将越来越大。

总结一下今天的课程,A股在逐渐走向成熟,相应的未来股票投资也将呈现新的趋势。主要有四个:第一个趋势是投资理念将更注重价值投资,第二个趋势是市场行情将呈现结构化。剩下两个,我将在下节课给大家讲解。牢牢把握股票市场投资的趋势,顺势而为才能效果更好。

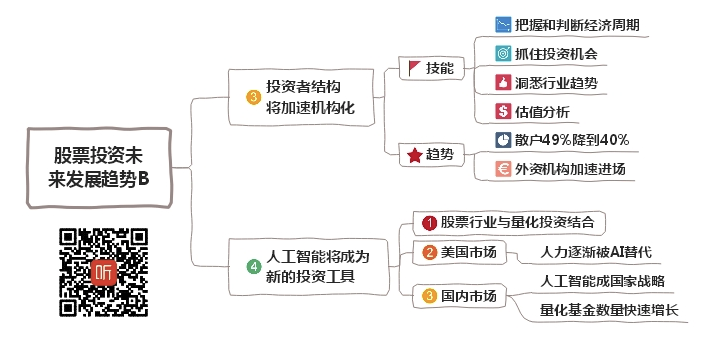

股票投资的第三个趋势是投资者结构将加速机构化。

上节课我们说到了未来市场行情会趋于结构化,也就是说未来股市一片红与一片绿共存会成为常态,那么策略配置与选股能力也就会成为股票投资的重中之重。同时,相比于有各种缺陷的散户而言,价值投资天性更适合专业的机构投资者。我们都说价值投资,好像是一门很高深的学问,其实它的逻辑用一句话来概括的话,就是便宜买好货。但知易行难,何时买,内在价值是多少,是很大的问题。

首先,这涉及对国内外宏观经济周期的把握和判断,并进行大类资产配置,比如什么时候该投资股票,什么时候该减少投资;其次在大势研判的基础上,还要抓住主题投资机会,捕捉到市场信号,进行行业比较;然后还要对具体的28个行业有较深度的理解,对3500多家上市公司至少有部分很熟悉,要能洞悉行业的发展趋势,预测企业未来的经营情况,探究企业的核心竞争力和护城河,最后还要进行估值分析,虽然理论上公司估值可以通过未来的自由现金流贴现就能算出来,但具体模型操作和预测上更多是一种思维方式和对行业公司预期变化的判断。

每个人的能力圈不同,专业的机构可以更好的把这些实现。从趋势上来说,投资者机构化是必然的,但通过系统的学习,普通投资者也可以建立起自己的能力范围。恰好我之前在券商负责股票投资研究工作,非常熟悉机构投资者的那套打法,而这些具体方法我会在接下来的课程中陆续揭秘。

A股的机构投资者越来越多,近些年A股资金结构的变化情况也证明了这一点。在过去,我们经常说股市散户占7、8成,后来又到A股散户占半边天。而2015年至今,A股资金结构中,散户占比已经从49%下降到目前的40%左右,相应的机构占比提升明显。而美国机构投资者占比近90%,是长期投资的主力,也就是说我国这块还有很大的上升空间。

而近期,国家也在积极推进企业年金、保险资金和社保基金等机构资金入市,同时MSCI和富时罗素,这两个全球前两大指数基准基金纳入A股,外资机构预期也将加速进场。这都会对未来市场的整体趋势、投资风格等造成影响,从而影响散户的投资,所以大家要关注这种趋势变化,同时也要多提升自己的投资能力。

股票投资的第四个趋势是人工智能将成为新的投资工具。

人工智能技术迅速崛起,在各个领域掀起应用潮流,其中股票投资行业更多的是与量化投资相结合。

我们先来看下发达资本市场美国那边的情况。美国现在超过60%的交易、接近1万亿美元的规模都是通过电脑程序化交易的。尤其随着人工智能技术的不断发展和融入,程序化交易的规模还在快速增加,很明显的趋势就是被动管理资产规模不断增加,人工主动管理资产规模逐渐减少。

这背后也意味着从业人员的减少,这几年各种大型金融机构裁员的新闻不绝于耳。2015年底开始,美国摩根士丹利全球裁员1200人,日本最大投行野村证券称将在北美裁员20%,还有外媒报道,高盛过去600名交易员如今仅仅剩下2人。国外有机构预测,到2025年,单因AI的普及,华尔街就将减少10%员工,也就是约23万人将被AI替代。

国内这边,这种趋势也在快速发展。目前,量化投资在我国股市投资中占比不大,但人工智能早已成为国家战略,未来将步入快速发展阶段。我们从今年的量化基金发展情况来验证看下。今年量化基金的发行速度加快,截至2018年10月底,数量已经比去年同期增加了116只,同比增长59%。

同时,在股市行情低迷的背景下,量化基金收益表现较好。2018年年初至11月9日,A股上证综指跌幅21%,创业板指跌幅25%;而权益类普通股票型基金也平均下跌22%,但量化基金方面,主动量化基金平均净值仅下跌14%,量化对冲基金的平均净值甚至上涨了0.2%。

这里再给大家介绍一个角度。金融从业者中有个证书含金量非常高,享誉全球,那就是美国注册金融分析师CFA。这是全球业内认可度最高的资格证书之一,而它也已经正式在考纲中加入了人工智能方面的内容,在2019年的考试中将会首次正式出现。

总结一下今天的课程,把握未来股票投资的趋势,顺势而为才能使我们的股票投资效果更好,这节课我们讲解了四大趋势中的后两者,分别是:第三个趋势,投资者结构将加速机构化,以及第四个趋势,人工智能将成为新的投资工具。

到这里,我们股票投资课程的第一部分,重新认识市场就结束了。这部分主要是给大家介绍一些我认为投资必备的基础知识,纠正一些常见的误读,填补一些你可能忽略的市场盲点。