历史研究表明,投资收益的90%以上是由大类资产配置决定的。也就是说,买哪一类资产远比在某一类资产下面具体买什么、什么时候买更重要。就像我们经常讲的坐电梯的例子,你上升的速度主要取决于坐的是哪个电梯,而不是你在电梯里跳的多高。对股票投资也是一样,股票虽然是最重要的资产,但并不是唯一的资产,并不是每个时期都非投不可。

在不同的经济阶段,各类资产的表现完全不同,这就是所谓的经济周期和资产轮动。对于股票投资者来说,不管你是长期投资,还是短期投资,你都必须先搞清楚现在是什么经济周期,进而判断这个阶段是否适合进入股票这个电梯。

如何配置对的资产,坐上高速上升的电梯呢?这里面其实包含两个问题:第一是判断经济周期,第二是了解经济周期与各类资产的关系。今天这节课我们主要来讲第一个问题,如何判断经济周期。至于在不同经济周期该买什么资产,我们后面的课会讲到。

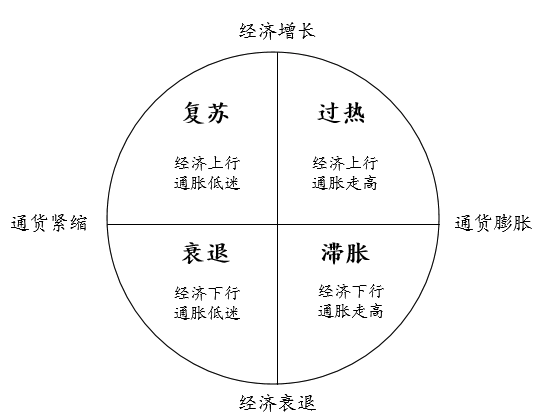

按照经典的经济周期理论,也就是很多人常说的美林时钟理论,我们主要通过经济增长和通货膨胀两类指标来判断周期。理论其实非常简单,经济有上行和下行两种状态,通胀有走高和低迷两种状态,它们两两组合就会有四种结果。一般来说,我们也把经济周期划分为衰退、复苏、过热和滞涨四个阶段。一一对应的结果就是,经济下行加通胀低迷的时候是衰退期,经济上行加通胀低迷的时候就是复苏期。经济上行加通胀走高的时候就是过热期,经济下行加通胀走高的时候就是滞涨期。经济周期的四个阶段对应的是两个指标的不同状态,为了便于你更好的理解,我们在音频下方的文稿中提供了示意图。

图1经济周期的四个阶段划分

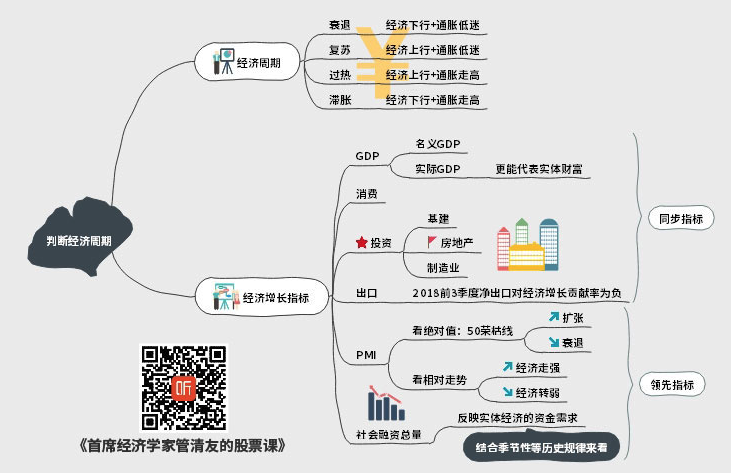

涉及到中国经济的指标很多,这里我只挑几个我们机构投资者和研究者最常用,也是最有效的几个指标来讲。今天这节课我们先来讲经济增长类指标。

最常用的经济增长指标就是GDP。 GDP有名义和实际之分,名义GDP包含了价格因素,实际GDP则是用不变价计算出来的,也就是扣除了价格涨跌的干扰,更能代表实体财富。大家平时听到的经济增速就是实际GDP增长率,比如2018年第三季度GDP同比增速为6.5%。GDP代表了国家或地区在特定时间内新创造的财富总量,是很重要的,但每个季度才公布一次,用这个来判定周期,黄花菜都凉了。所以我们就需要一些高频指标来及时观察经济增长。

我们经常说拉动GDP有三驾马车,消费、投资和出口。近年来,三驾马车对于GDP的拉动作用呈现明显的变化:消费对经济增长的拉动作用持续增强,今年前三季度更是高达78%,不过,消费更多是受收入以及另外两驾马车的影响,所以三驾马车里市场最关注的并不是消费,而是投资;投资主要是三大块:基建、房地产、制造业,三者在固定资产投资中占比接近80%,其中最重要的就是房地产,所以每月中旬公布的地产销售、投资、房价等数据市场一般都非常关心;出口对GDP的拉动作用近年来在弱化,但贸易战之后大家也比较关注,2018年前三季度净出口对经济增长的贡献率是负的,这其实就是经济放缓的重要原因。

消费、出口和投资的数据每月公布一次,出口数据是海关公布的,一般是每个月的上旬。投资和消费数据由统计局公布,会晚一些,一般是在每个月的中句。但总的来说,这三个数据依然是经济的同步指标,只是比GDP频率高一些。

每月十几号你看到的数据只是上个月的经济情况,而我们做投资不能只解释过去,还必须预测未来,这个时候就需要借助一些领先指标,提前了解经济走向,这里给大家介绍两个最好用的:一个是PMI,另一个是社会融资总量。

我们先讲PMI。 PMI的全称叫采购经理人指数。顾名思义,就是对众多企业的采购经理调研,根据他们掌握的线经营情况来反映经济的好坏,其中又分为很多分项指数,最重要的是企业生产量和新订单数,前者是反映这月企业产量如何,后者反映企业接到的新订单,比产量更具领先性。

PMI一般是指制造业PMI,分为统计局公布的官方PMI和市场化的财新PMI。官方PMI样本主要以大中型企业为主,而财新PMI涵盖更多的中小型和出口导向型企业,所以二者经常出现背离,大家可以结合分析不同规模企业的经营情况。

PMI的解读非常简单,一是看绝对值,50是经济的荣枯线,也就是区分经济强弱的分界点,当指数高于50说明扩张,低于50说明衰退;二是看相对走势,这比绝对值更重要,指数上升代表经济走强,反之亦然。从历史来看,PMI走势能较为准确的预测未来的GDP走势。最新公布的10月制造业PMI为50.2,虽仍在荣枯线之上,但已创下2016年以来新低,这意味着经济未来可能还会继续放缓。

(注:2018年11月30日上午,国家统计局公布2018年11月中国采购经理指数运行情况: 2018年11月份,中国制造业采购经理指数(PMI)为50.0%,比上月小幅回落0.2个百分点,处于临界点。)

另一个是社会融资总量。简单来说,就是全社会一共融了多少钱,这个范围非常广,不管是你的房贷,还是企业发债、上市融到的钱,都可以统计进去。这意味着社融可以最为准确的反映实体经济的资金需求,也因此成为预测未来实体增长的领先指标。逻辑很简单,如果大家融到的钱多了,接下来的生产活动就可能更旺盛。过去市场最关注的是贷款,因为大部分人融资是靠贷款,但现在融资方式多了,所以社融更加全面和准确。当然,分析数据有一个原则,不能只看当月的波动,要结合季节性等历史规律来看,比如历年10月都是融资淡季,社融都比较少,不能因为单月比9月下降就说经济下滑了。我比较喜欢将近12个月的数据加总来看,这样可以剔除季节性,预测周期非常准。比如从2017年7月社融增长开始放缓,就可以预测当年10月公布的三季度GDP大概率是下行,事后证明确实如此。

总结一下,我们主要讲了经济周期的划分,以及如何通过分析经济指标来判断经济周期。其中重点介绍了经济指标中的第一类,增长类指标,包括GDP、消费、投资和出口三驾马车的数据,以及PMI采购经理人指数和社会融资总量等高频指标和领先指标。

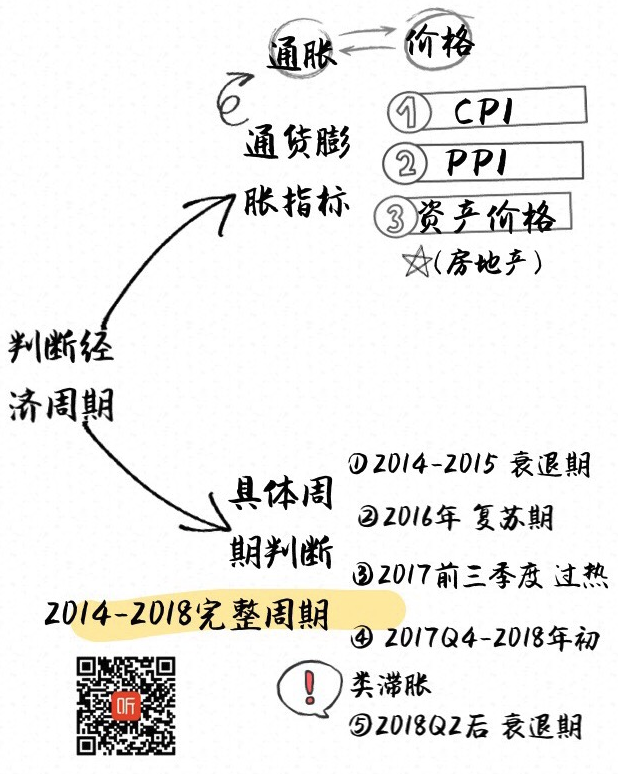

上一节课我们主要讲了判断经济周期要用到的第一类指标:经济增长类指标,包括GDP、消费、投资和出口三驾马车以及可以超前预测的PMI和社融数据。这节课我们继续讲第二类:通货膨胀指标,以及如何用这两类指标判断周期。

通货膨胀是个学术用语,换成人话其实就是价格。价格主要分为三种,包括消费者价格、生产者价格以及资产价格。一般来说,通胀最关注的是CPI,也就是居民消费价格指数,这是站在消费者的角度统计日常商品服务的价格变动,物价普遍上涨, CPI就会上升。大部分商品的价格下降,CPI下降。

CPI有多重要呢?每年政府工作报告都是根据CPI来制定通胀目标,比如2018年的目标就是控制在3%以内。也就是说,中央认为当CPI低于3%时,物价是相对平稳的;当CPI高于3%,就有点通货膨胀了。但是我国的CP指标一直以来都有很多争议,不是很好用。从历史来看,CPI自2014年后长期处于低位,从未超过3%,但这种数据的平稳似乎与老百姓的直观感受存有巨大差异。

这是因为我国的CPI存在一些结构性缺陷:首先是食品类权重过高,超过30%,远高于美国的15%,这导致了食品类物价的变动对于CPI影响程度过大,其中猪周期就是影响CPI的重要因素。因为生猪的养殖数量跟猪肉价格密切相关,而猪肉价格又是食品价格中的关键指标。比如最近几个月CPI重返2时代主要是由猪价带动的。

其次是居住类占比较低,不到18%,远低于美国的42%,这意味着房价的疯狂上涨并不能如实的体现在CPI里,比如今年7-8月的各大城市的房租大幅上涨就没有在CPI中体现出来。最后是CPI侧重反映下游销售环节的价格水平,对上游原材料价格的反映很有限。从2017年开始,供给侧改革推动上游原材料价格上涨,大宗商品价格指数持续上行,例如螺纹钢现货价格翻了两倍有余,但从CPI中几乎看不出来。

因此,单纯用CPI来衡量物价水平不太合理。观察社会的通胀水平需要配合其他指标来看,主要就是PPI和资产价格。

PPI对于CPI具有一定的领先性,但在中国由于存在价格管制等因素影响, PPI对CPI传导并不显著。如2017年受供给侧改革影响,上游产品价格涨幅较大,PPI由上年下降1.4%转为上涨6.3%;但受猪肉和鲜菜价格下降影响, CPI仅上涨1.6%,跟上年比反倒回落了0.4个百分点,PPI和CPI出现背离,所以在分析物价水平时,不能只看CPI,还需要结合PPI一起来分析。

资产价格有很多,比如债券、股票、不动产等价格,这里可以主要看房价。因为上节课我们讲到,投资、消费和出口三驾马车里,最受关注的是投资,投资里面最重要的又是房地产。

房价的数据有很多,最常用的是70城房价指数,是统计局通过对70个大中城市住宅销售价格数据算术平均而来,包括新房和二手房。过去几年房价的上涨相信大家一定还记忆犹新,不少一二线房价翻倍,三四线房价过万,对老百姓来说,CPI虽然没动,但大家体会到的通胀水平和生活成本其实大幅提高了。

每个月的第二周,统计局会公布上一个月的CPI和PPI,具体的大家可以去统计局官网查询。到这里,我们基本可以建立一个分析经济增长和通货膨胀指标框架,接下来我们通过这几年的实例讲讲怎么用这些指标判定周期。至于不同周期应该如何投资和配置资产,我会在接下来的两节课给大家详细介绍。

我们就以2014年作为分析的起点,从2014年初以来,我们基本经历了一轮完整的经济周期,具体每一阶段是这样划分的:

粗略的看,2014-2015年算是衰退期,当时经济一路下行,物价也很低迷。从经济增长指标来看,GDP增速从7.4%的高位一路下行到6.8%,经济增速明显放缓。从通货膨胀的指标来看,CPI维持低位震荡,PPI持续为负,经济较为低迷。

2016年算是复苏期,经济已经开始企稳回暖,通胀整体可控。2015年9月,面对经济下行趋势,国家发改委召开会议,部署了10项举措来促投资稳增长。2016年,稳增长成效初现,GDP增速企稳,开始上行。通货膨胀指标方面, CPI仍在低位,PPI一路震荡上行,房价开始上涨,通胀相对可控。

2017年前三季度算是过热阶段,经济稳中向好,但通胀也开始走高。GDP增速一度高达6.9%,经济发展势头强劲。虽然CPI还在低位,但前三季度PPI同比上涨6.9%,房价继续上行,经济明显过热。

2017年第四季度至2018年初算是类滞胀,经济增长乏力,通胀还在高位。这一阶段的GDP增速持平,均为6.8%。 CPI一度上升至2.9%, PPI虽有所下滑,但仍处于相对高位,三四线城市楼市依旧火爆。经济增长动力不足和物价上涨并存,出现类滞涨。

2018年二季度以来算是又进入了衰退周期,经济加速下行,通胀开始松动。GDP增速出现了明显的下滑,从6.8%降至6.5%,创下十年来新低。通胀方面,受猪瘟、水灾的短期影响, CPI有所上行,但整体可控。PPI明显下滑,房价开始回落,这就是衰退的典型特征。

总结一下,经济周期决定大类资产选择,是投资股票的前提。经济周期可通过经济增长和通货膨胀两大类指标划定,结合这些经济指标可以发现2014-2018年的中国经济已走完一个完整的经济周期。