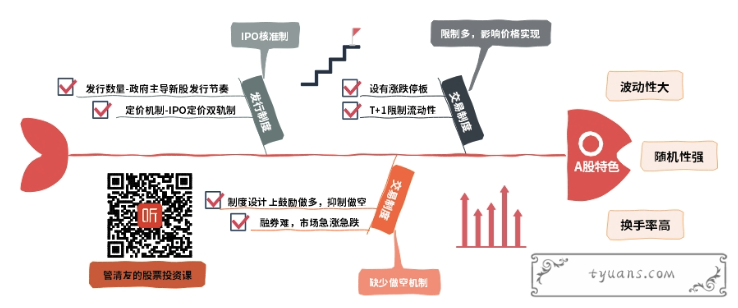

关于A股的特殊基因还有很多,今天我们先讲了三个:第一,发行制度是核准制,新股发行节奏政府把控,定价存在双轨制。第二,交易制度中缺乏做空机制;第三,交易制度中有涨跌停板和T+1的限制。

第一,从发行制度看,目前实行IPO核准制,新股发行节奏由政府把控,定价存在双轨制。股票的发行制度主要有三种,审批制、核准制和注册制。我国股市建立之初,实行审批制,比如一年发行300亿元股票,这块蛋糕由各省、部委审批和分配,企业搞不到指标就无法上市;2001年开始启动核准制,新股上市先由证券中介机构对企业能否发行股票作出判断,再由证监会里面的发审委对发行人是否合规进行审查,发审委有权直接否决发行申请,也就是说证监会掌握着新股发行的生杀大权;而注册制是成熟股票市场普遍采用的,上市公司按要求提交材料,至于真实与否由市场自己评判。美国实行彻底的注册制,充分发挥市场机制的作用,通过发行人和投资者之间的博奔,来满足投融资需求。实际上,这样的高效率、低成本、市场化机制,极大的降低了公司的身价和稀缺性,也使定价更为合理,美国投资者对新股公司态度十分谨慎。而在中国却完全不一样:

在发行数量上,政府主导着新股发行的节奏。在过去, IPO上市排队时间很长,甚至要等好几年,这样使很多优质公司望而却步,绕道境外上市,而剩下的很多公司则在排队中形成了堰塞湖。后来,新股发行节奏加快,周6、7家,堰塞湖问题逐渐解决了,但也对当时的股市资金进行了很大的抽血。目前,IPO新股上市标准趋严,新股少了,不过质量也高了很多。

在定价机制上,新股发行的定价存在双轨制。现行的新股定价是询价定价的,简单说,就是打算上市的公司和承销商证券公司一起,找来几十家机构投资者,问问他们愿意出多少钱买新发行的股票。这种方式,中小投资者无缘参与,新股发行的价格不是由全体投资者通过自由申购确定的;而且政策也会对定价有很多限制,不是由参加询价的机构自由报价确定的。也就是说,IPO新股的定价不是真正的市场定价,而是一种体现了管理层的定价指令和定价意图的半官方定价。这样就与二级市场完全由自由交易产生的最终定价形成了双轨制。目前,A股新股的定价一般都被限定在市盈率22倍左右,但二级市场却不这么认为,所以新股上市后会迎来连续好几个涨停板,也因此打新股受到很多人的热衷

第二,从交易制度看,A股缺乏做空机制。A股在交易制度设计上鼓励做多,抑制做空。做多就是看涨,买股票,低买高卖赚差价;做空就是看跌,先借股票在高位卖出,然后再低位买进归还。目前A股在做空机制上设计较为缺乏,这也是因为目前A股市场的基础设施和投资者风险控制水平还不够成熟,可能还不足以驾驭卖空机制下的股价下跌。但股市的基本功能之一是价格发现,只鼓励看涨,却限制看跌,很大程度上也使市场失去了自我平衡,价值回归的能力,市场在看好时容易急涨,在看跌时也容易恐慌急跌,而不是有涨有跌缓慢进行。目前A股市场仅有的卖空方式是融资融券中的融券,但在实际操作上却也是融资容易融券难。

第三,A股交易限制很多,最主要的就是设有涨跌停板和T+1。涨跌停板是指当天的股票收盘价相比上一个交易日而言,涨跌幅度最多是10%,也就是昨天100元的股票,今天收盘最多涨10元或跌10元。而T+1是指是当日买进的股票,必须要下一个交易日才能卖出。实际上,这也是为了保护投资者,避免股市过热或者过度恐慌,抑制频繁买卖的投机行为,但也在一定程度上影响了市场价格的实现,在国内做空工具缺乏的情况下,容易造成大面积的停牌和流动性丧失。比如某公司突然陷入危机中,股价理论上应该跌25%,但因为限制当天只能跌10%,所以公司就可以紧急停牌,然后拖时间想对策等。而若情况相反,股价最多只涨到涨停板10%处,其他人想买也买不了,造成了流动性的丧失。

第四,从退市制度看,标准不够完善,惩罚力度较弱。A股市场共有3500多家上市公司,从1999年到现在,退市的公司还不到100家。目前A股的退市制度偏重财务类指标,忽略市场类指标,而财务指标实际上更容易被粉饰,目前A股退市的公司近1/2都是因为净利润连续3年或4年亏损。而相比之下,美国的退市标准就严格很多,同时也引入了很多市场类指标,如连续30个交易日收盘价低于1美元,股东人数低于400人等。

其次,处罚力度也普遍较轻。当面临违规与否的权衡时,如果违规收益远大于违规成本,即使造假几个亿也只是遣责及略微处罚下,那试问大家会如何选择呢?比如前段时间,长生生物的假疫苗事件,最终罚款91亿元,是迄今最大的罚单。而美国的强生在之前的爽身粉涉癌事件后,却直接面临近300亿元的赔偿。

第五,从分红机制看,缺乏有效的现金分红机制,推动了投机行为。第一节课我们讲了,因为没有相应的措施和分红环境,A股上市公司大多是吝啬的“铁公鸡”,很少进行现金分红。现金分红和低买高卖赚取差价是投资者获得回报的两种主要方式,没了现金分红,对投资者来说就只有低买高卖这一个途径,一定程度上打击了投资者长期持股信心。而美国的分红机制就较为完善,公司可以通过红利政策向市场传递公司未来盈利能力的信息。比如,标普500指数的成分股一直坚持连续稳定的分红,根据彭博的数据,它们会在今年未来几个月支付1200亿美元的股息,刷新了新的季度数据。

第六,从资金结构看,中国股市散户占比较大,缺乏长线资金。中国股市的活跃投资者主要是散户,因此,短视、过度自大、羊群效应等非理性特征非常明显。截止2017年底,A股投资者构成中,散户占比高达42%,在短视投机风潮下,甚至还有很多机构投资者操作时也有散户化倾向了。而在美国,散户只有不到10%,机构投资者占比近90%,是长期投资的主力,其中最主要的是私人养老金和保险资金等等。而这些,正是目前中国股市所缺乏的。

第七,从监管机制看,中国股市内在机制不完善,监管干预相对较多。中国股市内在机制还不完善,只有正反馈而没有负反馈,也就是之前说的缺乏做空机制。这样,在股市上涨时,大家都可以赚钱,形成财富效应和不断跟风效应,容易形成过热,管理层不得不加以抑制;而在股市下跌羊群效应下,大众恐慌性卖出股票时,容易造成股灾,这时又会出现高层喊话、降息降准、引入救市资金等。总之,对于个人投资者来说,一方面要提醒自己保证独立判断,不要被过热或恐慌的情绪所操纵,另一方面救市本身也代表政策底,可能是个较好的投资时点。

总结一下今天的课程,我们主要讲了你必须了解的A股在制度层面的七大基因:第一,发行制度是核准制,新股发行节奏政府把控,定价存在双轨制。第二,交易制度中缺乏做空机制;第三,交易制度中有涨跌停板和T+1的限制。第四,退市制度上,退市标准不够完善,惩罚力度较弱。第五,分红机制看,缺乏有效的现金分红机制。第六,资金结构中,散户占比大,缺乏长线资金。第七,监管机制上,监管干预相对较多,对市场影响极大。投资者在这样特色的股市中,听消息、追涨杀跌、短线操作等只能沦为大海中随波起伏的孤舟,只有掌握正确的方法才能穿越牛熊周期,到达成功的彼岸。