2018年11月13日,创业板以8729万手的成交量,刷新了板块创设以来的最大成交量。创业板放天量似乎给萎靡不振的市场燃起了一把火,投资者开始纷纷议论创业板的抄底时机是否已经到来。交易量为什么会引起如此广泛的关注呢?交易量的变化真的能预示未来股价的走势吗?接下来这节课我们就讲下交易量。

首先我们要知道交易量是什么?股票市场的交易量,就是一定时间内股票成交的数量。在某种意义上,它代表着市场的情绪和多空双方的交易热情。当交易量放大,我们称之为放量,此时多空力量的角逐更加激烈,市场分歧变大,当交易量被市场情绪推升到足够高的程度时,就叫天量;反之,当交易量缩小,我们称之为缩量,此时多空的博奔归于平静,当成交量随情绪的低迷而陷入低谷时,就形成了地量。

这里天量、地量的评估是相对的,并没有统一的定义;最简单的方法是确定一个天量、地量的评估标准,比如每日高于500亿手成交量时,我们就认为是天量;低于50亿手成交量时,我们就认为是地量;另一种更科学的方法是,将指数划分时间周期,比如每五年划分为一个周期,在各个周期中,看成交量的最高峰和最低谷分别在什么位置。

我们可以在任意一款股票交易软件上,清楚地观测到成交量的变化,它以柱状图的形式呈现在K线图的下方。在分时图上,我们可以看到每小时的交易量;在日线图上,可以看到每日的交易量;在周线图上,可以看到每周的交易量;在月线图上,可以看到每月的交易量。每个投资者都能够通过成交量,来实时跟踪多空两种力量的转换和市场中情绪的变化。

此外,从交易量的主体看,我们有整个A股市场指数的成交量,如万得全A成交量,能较好地体现整个市场的交易情绪;也有具体板块的,如创业板指数的成交量,能体现投资者参与创业板的热情;还有具体个股的成交量,但这个在实用价值上往往不如前者好,因为个股的参与者相对较少,成交量的数据容易被操纵,而整个市场或板块的成交量,由于参与者太多,难以操纵,更能反映真实的市场情绪。

接着,我们看下成交量和股价有怎样的关系?在任何一个交易市场上,最重要的两个要素都是“价”和“量”,股票市场的价就是股价,量就是成交量。股价告诉我们这支股票现在市价多少,多少钱可买,持仓的人是盈利了还是亏损了。而交易量告诉我们,股价变动的背后是由什么情绪所主导的,也就是说它可以解释,甚至某种程度上帮助预判股价的变化。

量和价密不可分,缺了其中一个指标,我们对市场掌握的信息就少了一半。那投资者在“价”的博奔中,如何有效运用“量”的武器呢?我们通过观察,能代表整体市场走势的万得全A指数及其相应的成交量,来讲下成交量背后隐含的市场信号。

万得全A指数从2001年开始,有四轮比较明显的牛熊周期,分别是第一轮2001-2008年;第二轮2008-2011年;第三轮2011-2015年和第四轮2015-2018年,每轮周期都经历了熊牛切换,在这里我分四个阶段。

第一阶段是熊市阶段。

当熊市行情初始时,空方放巨量,股价不断暴跌。之后过程中或有反弹,但整体股价呈阶梯式下跌,而成交量也在起伏中逐步走向萎缩。

第二阶段是熊市尾声

这时成交量是极度萎缩的,处于地量状态。而价格却稳定了下来,没有再继续下跌,整体呈现“量缩价稳”的态势。其实,这是由利空因素被充分体现在股价中,空方的卖出意愿减弱导致的。

在这种状态下,如果市场出现了些重要的积极信号,那就有了催化剂,投资者情绪容易被激活。那时,成交量就会绝地反击逐渐放大,股价也会随之上涨,这背后也是先知先觉的投资者在介入进行低吸。所以在市场死气沉沉,地量地价时,量能突然放大,并伴随股价上涨,这时候投资者需要特别关注。

第三阶段是牛市阶段。

牛市周期正式开启,股价呈现漂亮的波浪式上涨。在这过程中,成交量也会逐渐放大,和股价一样,呈波浪式起伏。在这里,提醒下大家,牛市行情中,每次股价的回调都会伴随着成交量的缩小,而当成交量缩小到一定程度时,往往就是入场的好时点。 比如2017年牛市时,这一规律就非常实用。每当股指回调,成交量下降,当降到前期股价高峰所对应交易量的 30%-40%时,阶段性回调往往也差不多到位了,这时若投资者入场,等待成交量再次放量,可以在短期内实现较好的收益。

第四阶段是牛市尾声。

随着股价不断创新高,成交量不断放大,未来预期的利好逐渐都体现在股价中了,当牛市股价上涨过多时,也逐渐积累了很多潜在的风险。牛市末期,股价逐渐涨不动了,成交量反而急剧上升,有时甚至放出天量。这说明市场中的多空分歧明显变大。而考虑到这时股市上涨的动能已经消耗得差不多了,成交量放量反而可能预示着之后的行情反转。先知先觉的机构投资者开始大量出货,而后知后觉的投资者尤其是散户则在惯性思维下接盘。也就是说,牛市末期时,天价天量是离场观望,规避风险的重要信号。

总结一下,交易量就是一定时间内股票成交的数量。某种程度上,它代表着市场的情绪和多空双方的交易热情。一般来说,整个市场和板块的交易量能反应真实的市场情绪,而个股尤其是小盘股的交易量则容易受到操纵。交易量可以帮助我们更好的理解甚至预判股价的变化。在熊市阶段初始,空方放巨量,之后交易量逐渐萎缩。在熊市尾声阶段,市场地量低价,死气沉沉,若有重量利好催化剂出现,量能突然放大且伴随股价上涨,这时可能预示着春的生机,需要注意。在牛市阶段,每次股价回调,成交量回缩,尤其是缩到前一高峰的30%-40%时,往往是介入的好时机。在牛市尾声阶段,股市上涨的动能已经消耗得差不多了,天价天量反而可能预示着之后的行情反转。

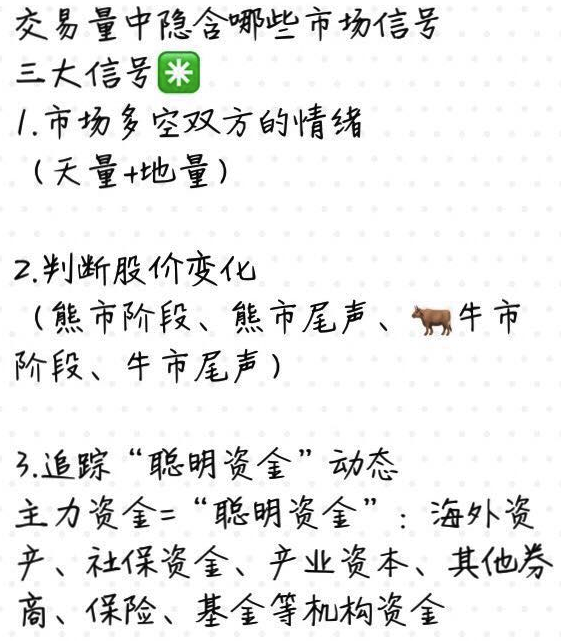

我们介绍了交易量的一些基本概念,它表示市场多空双方的情绪,而且还可以解释甚至预判股价的变化。这节课,我们将继续介绍交易量中隐含的市场信号。

之前我们提到了,成交量与股价的协同关系,在牛熊市的不同阶段,成交量的趋势变化能预示股价未来的变动。而实际上,交易量结构性的变化也蕴含着重要的信息。

我国的投资者构成比较特殊,按自由流通市值计,散户投资者占50%以上,而西方发达国家,这个比例往往只有15%左右。

散户的投资行为相较于主力资金夹杂着更多非理性因素,体现出明显的滞后性,比如在牛市的最后阶段大幅加仓,在熊市的最后阶段却大幅减仓。在这种境况下,我们观察成交量的变化的时候,剔除散户投资者带来的扰动,跟踪主力资金的动态显得特别重要。主力资金在我国往往也被称为“聪明资金”,主要包括海外资金、社保资金、产业资本、和其他券商、保险、基金等机构的资金。

第一类聪明资金是海外资金,是境外机构或个人,投资A股所带来的的资金。随着金融市场的开放程度日益增强,A股逐渐与国际接轨,海外资金对于A股市场的投资行为与定价模式的影响也越来越深刻。海外资金的占比近两年来上升明显,而其动向很多时候对A股的走势有较好的预示作用。比如17年5月到10月,海外资金的大举买入,在一定程度上催生了A股的蓝筹白马行情。2017年年底,陆股通账面浮盈一度高达60%。整个陆股通14年11月开通至18年11月浮盈为25%左右;相比之下,上证指数在2017年底的累计涨幅仅为20%,经过2018年的深度调整之后,两年内的涨幅已几乎被抹平。从数据对比中我们可以看出,海外资金确实非常的“聪明”。对于投资者来说,可以使用陆股通的相关数据来观测海外资金的变化,陆股通是沪股通和深股通的总称,自从其开设以来,每日都会对净买入额数据进行公布。

第二类聪明资金是社保资金,是老百姓日常生活中缴纳的社保。由于这笔资金关乎国计民生,通常交由市场上顶尖水平的基金管理者管理,投研能力高于一般的公募基金者。社保资金曾多次“神准”地在熊市初期逃顶,在牛市初期抄底。2005年中,社保大批开立新账户,日后证明,这次布局恰在指数低位,2年半内,A股指数最高上涨了超过500%。2007年,沪指一路冲至6124.04点。当市场陷入狂热之中,并津津乐道上证综合指数将冲向8000点之时,社保基金已于4季度开始全线撤退,减仓1/3,此后的故事大家都知道了,上证开启了漫漫熊市,直到2008年7月,指数将近腰斩。2008年末到2009年初,次贷危机后全球股市的低位,社保基金同样出手增仓。后续市场行情表现依然出色。因此,对于中长期投资者来说,社保基金每季报公布的持仓数据是非常有价值的。对于个股投资者来说,社保基金出现在上市公司前十大流通股东中,也往往会成为一个重大的利好信息,值得特别关注。

第三类聪明资金是产业资本,是公司的重要股东或管理层买卖自己公司股票而投入的资金。公司内部成员相比其它投资者拥有信息优势,对企业的价值有更加前瞻的认识,而且真金白银的投入直接关系到其切身利益,因此他们的动作自然值得重点关注。事实上,我们可以看到08年、10年,以及14年中创业板爆发前夕,都曾出现明显的大股东增持现象。2017年二季度,减持新规出台前,产业资本的主动增持也带来了市场止跌的信号。因此,对于投资者来说,如果某个企业密集发布增持公告,或者在市场低迷时,发布增持公告的企业数量大幅增加,往往是重要的利好消息。

除了上述提到的三类聪明资金,券商、保险、基金机构等资金的动向也值得我们密切跟踪。每日龙虎榜是一个跟踪机构资金动向的实用工具。龙虎榜席位分为营业部和机构专用。龙虎榜中,如果席位显示“营业部”,一般代表着游资和大户。如果显示“机构专用”,则代表着基金、券商、保险等机构投资者。游资席位一般追求短线收益,而机构席位更倾向于有宏观面支撑时介入股票。如果机构专用席位在一段时间内持续大量买入,而券商营业部处于大量卖出,说明机构看好该股,是利好。相反如果所有买入、卖出席位都是券商营业部,与此同时,股价又处在顶部区域,这个时候我们就需要格外警惕风险了。

最后我们要提醒投资者成交量只是战胜市场的必要条件。成交量包含着非常重要的信息,它能帮我们第一时间把握市场情绪,在市场疯狂时远离风险,在市场低迷时把握机会。但这是不是意味着,投资者只需利用好成交量这一指标,就一定能盈利,一定可以战胜市场了呢?答案显然是否定的。

对于纯技术投资者来说,需要配合其他指标对市场走势进行更全面的分析;对于中长期投资者来说,只有在把握基本面的前提下,交易量指标才能发挥最大的效用。仍然以2017年的牛市为例子,刚刚说到了投资者可以根据成交量波浪式变化,在交易量萎缩到一定程度时,选择入场。但低吸的前提是,投资者心里知道经济基本面健康向上,牛市行情会延续,如果基本面恶化,市场走弱,这一策略显然就变得可笑。而当前创业板放出天量,大家猜测它是否见底,也是,基于部分投资者把握了基本面之后,猜测前期创业板利空出尽的基础上的。

所以,大家需要注意的是,对成交量的把握仅仅是投资者战胜市场的必要条件,而非充分条件。成交量不能帮助我们预测大势,它的作用在于,帮助对大势有所把握的投资者选择合适的入场时机,从而能够以更低的风险获得更高的收益。

总结一下,这节课在上节课的基础上继续分析成交量结构变化下的秘密,在股市中我们要关注聪明资金的动向,包括海外资金、社保资金、产业资本、和其他券商、保险、基金等机构的资金,这些资金对股市变化最敏感,可以起到导向作用。最后我们要提醒投资者成交量只是战胜市场的必要条件,还需要结合其他指标进行分析,